Den Einstieg in das Geschäft mit strukturierten Krediten hatte sich die Bank Julius Bär wohl anders vorgestellt. Man erhoffte sich höhere Margen und den Anschluss an die Grossen in diesem Geschäft. Doch nach einem fulminanten Start geriet das Business zum Debakel: Mit René Benko und dem Zusammenbruch seines Signa-Immobilienimperiums wurden Kredite in Millionenhöhe vernichtet. Die Bär-Aktie stürzte ab.

Bis heute hat Julius Bär 70 Millionen auf der 606 Millionen Franken schweren Benko-Position abgeschrieben. Das reicht noch lange nicht. Es dürften bis zu 300 Millionen Franken dazukommen. Spätestens mit den Jahreszahlen Anfang Februar wird die Bank Klarheit schaffen.

Ende November hatte Bär-CEO Philipp Rickenbacher angekündigt, das Geschäft mit strukturierten Krediten zu überprüfen. Die Analyse hat laut bankinternen Informationen dazu geführt, dass die Bank das problematische Geschäft herunterfahren wird. «Mit dem Immobilieninvestor ist Julius Bär in Geschäftsbereiche vorgedrungen, die ‘Investmentbanking-mässig’ waren», sagt eine mit den Vorgängen vertraute Person.

Die Bank habe sich verrannt. Jetzt wolle sie wieder zurück zu einem Kreditgeschäft, das besser zur DNA einer Privatbank passe, heisst es weiter. Also Lombardkredite, Immobilienfinanzierungen oder die Belehnung von Aktienpaketen nicht kotierter Unternehmen, das sogenannte Single-Stock-Lending. Bei letzterem Geschäft steht man allerdings schon wieder mit beiden Beinen auf unsicherem Benko-Terrain. Ein Sprecher der Bank lehnte eine Stellungnahme ab.

Worum geht es? Das gesamte Kreditbuch von Julius Bär beläuft sich per Mitte 2023 auf 42,7 Milliarden Franken, wovon 34,6 Milliarden auf Lombardkredite und 8,1 Milliarden auf klassische Hypotheken entfallen. Hinzu kommen strukturierte Kredite oder Structured Loans, die die Bank mit Kunden abschliesst. Diese machen gut 3 Prozent des Kreditportefeuilles oder 1,5 Milliarden Franken aus. Die Spezialkredite werden von einer Handvoll Mitarbeitenden betreut, die vorher bei der Credit Suisse gearbeitet haben.

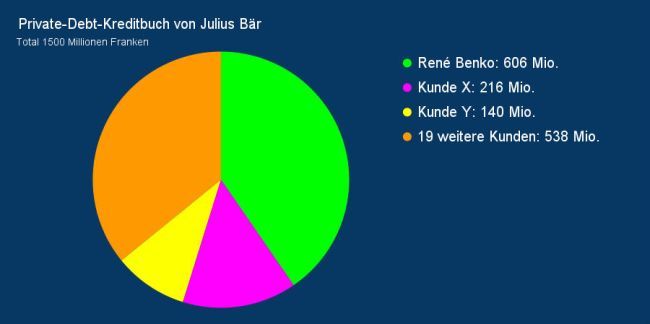

Von diesen 1,5 Milliarden gab Julius Bär 606 Millionen oder 40 Prozent an René Benko. Damit ging die Bank ein veritables Klumpenrisiko ein. Auch die beiden nächstgrössten Positionen sind für die Bank grenzwertig: Einem unbekannten Kunden gewährte die Bank einen strukturierten Kredit über 216 Millionen Franken, einem dritten Kunden einen solchen über 140 Millionen Franken. Die drei grössten Kreditnehmer machen damit rund 60 Prozent des gesamten sogenannten Private-Debt-Kreditportefeuilles aus. Die restlichen 538 Millionen Franken verteilten sich auf 19 weitere Kunden. Alles in allem eine unausgewogene Zusammensetzung.

Konzeptionelle Mängel

Dass das Private-Debt-Geschäft bei Bär etwas Exotisches ist, zeigt sich auch daran, dass die Abteilung nicht im Business, also im Wealth Management, angesiedelt ist, sondern dem Finanzbereich zugeordnet wurde. Hinzu kommt, dass es die Bankleitung offensichtlich versäumt hat, dem Geschäft einen konzeptionellen Rahmen zu geben.

Normalerweise würde eine Bank zunächst die angestrebte Grösse des Portfolios festlegen. Dann würde sie die maximale Grösse einer einzelnen Position definieren. Aus diesen beiden Parametern ergibt sich ein Rahmen, in dem sich die Bankberater bewegen können. Bei einem Basket von 1,5 Milliarden Franken, wie im Fall von Julius Bär, läge eine sinnvolle maximale Einzelposition laut Kreditexperten bei 100 Millionen Franken. Und nicht bei 600 Millionen wie bei der Benko-Position.