Der CAS-Studiengang (Certificate of Advanced Studies) Bitcoin Economy» (Certificate of Advanced Studies) startet im März 2025. Die Hochschule für Wirtschaft Zürich (HWZ) bildet Finanzexperten darin aus, wie der Bitcoin in das traditionelle Finanz- und Geldwesen integriert werden kann. Dieser Studiengang ist in Europa (noch) einzigartig und ergänzt das Angebot der HWZ im Bereich Digital Finance.

Und in den Short Cuts diese Woche:

• Projekt für Tokenisierung in den USA treibt Chainlink-Coin

• NYSE will mit Coindesk Bitcoin-Optionen lancieren

• Blackrock wird zur Nummer eins

Einerseits geht es der Akademie darum, die Teilnehmenden auf eine der wichtigsten technologischen Entwicklungen unserer Zeit vorzubereiten, andererseits muss die Hochschule auch ihre Position verteidigen, denn in den traditionellen Banking-Studiengängen sinkt die Zahl der Studierenden. Tippinpoint hat sich mit Costantino Lanni, dem Leiter des Centers for Financial Studies an der HWZ, unterhalten.

Herr Lanni, was hat den Ausschlag gegeben, diesen Studiengang zu lancieren. War es der Wille, als Hochschule innovativ zu sein, oder kam die Nachfrage von aussen – von der Finanzindustrie?

Wir hatten in den vergangenen Wochen viele Anfragen und das vor allem von Finanzinstituten. In der Branche spürt man, dass Krypto – und insbesondere der Bitcoin – zu einer ernstzunehmenden Anlageklasse wird. Viele Banken versuchen vermehrt, das Krypto-Angebot in die eigene Asset Allocation einzubinden. Gleichzeitig besteht aber auch viel Unsicherheit: Wie passt das neue Angebot in unsere Produktpalette, wie lässt sich der Bitcoin in die Asset Allocation einbinden, welchen Einfluss hat es auf die Diversifikation, wie sehen die rechtlichen Voraussetzungen aus etc.? Der Katalysator war schlussendlich die Zulassung des Bitcoin-Spot-ETF.Ich habe den Eindruck, dass der Schweizer Finanzplatz dem Bitcoin als Investment eher skeptisch gegenübersteht. Braucht es da eine spezifische Weiterbildung?

Das ist grundsätzlich sicher so, die meisten Banken sind traditionellerweise zurückhaltend. Erst wenige Banken, vor allem kleinere Privatbanken, sind offen und interessiert gegenüber diesem neuen Vermögenswert. Aber alle Banken merken, dass man sich dem Thema nicht verschliessen kann, auch wenn man dem Bitcoin skeptisch gegenübersteht. Das Thema gewinnt bei den Kunden kontinuierlich an Gewicht. Teilweise haben sich Kryptoanlagen auch ohne grosse Schlagzeilen etabliert. Ich war selbst erstaunt, dass man bei der Vorsorge-App VIAC 5 Prozent des Vorsorgevermögens in Bitcoin investieren kann.Welche Art von Teilnehmern erwarten Sie in diesem Bitcoin-CAS?

Wir gehen von drei Gruppen von Studierenden aus. Die grösste wird aus dem Finanzbereich kommen, das können Vermögensverwalter, Portofolio Manager und Finanzberater sein, aber auch Fachleute aus den Bereichen Risikomanagement und Compliance, denn es werden auch Fragen zu Steuern, KYC und Produktmanagement behandelt. Die zweite Gruppe kommt aus dem Bereich Corporate Finance, die den Bitcoin im Zahlungsverkehr und in der Liquiditäts- und Reserveplanung einsetzen. Zudem erwarten wir auch Private, die aus Eigeninteresse und weil sie den Bitcoin in den eigenen Finanzen einsetzen wollen, teilnehmen.Welche Fähigkeiten hat ein Abgänger des Studiengangs - ist das vor allem finanzlastig oder bringt es auch IT-Kenntnisse?

Der CAS heisst Bitcoin Economy, es geht also um Geschäfts- und Anwendungsfälle, um die Integration in die Finanzindustrie. In diesem Studiengang begibt man sich nicht in den Maschinenraum der IT, es wird nicht programmiert. Aber die Funktionsweise von Krypto wird auch behandelt und die Studierenden erhalten ein Basiswissen zur Blockchain.Was gab den Ausschlag, die Leitung des CAS Rino Borini zu übertragen?

Rino ist schon seit Jahren bei uns engagiert. Er hat uns als Digital-Finance-Pionier schon vor Jahren auf digital Themen hingewiesen. Er ist in der Krypto-Gemeinde ein anerkannter Experte und ist auch in beratender Funktion bei Finanzinstituten tätig. Bei Rino Borini kann man sagen, er ist nicht auf einen Trend aufgesprungen, sondern hat ihn antizipiert und mitkreiert. Er wird den Studiengang aber nicht allein bestreiten, er ist für das Curriculum zuständig und wählt Fachleute als Dozierende aus.Wieso ist es ein CAS Bitcoin-Economy und nicht Krypto-Economy? So hat auch der Ether eine Zulassung für Spot-ETF und man könnte die gleichen Argumente wie für den Bitcoin anführen.

Wir bieten bereits einen Studiengang Digital Assets an. Dieser behandelt mehr technische Aspekte und geht auf verschiedene Krypto-Assets ein. Der Bitcoin ist aber die dominierende Kryptowährung, die mehr als die Hälfte des Wertes der gesamten Branche ausmacht. Und auch das Interesse der Investoren richtet sich vor allem auf diesen Coin.Ist dieser Studiengang berufsbegleitend und findet am Samstag statt?

Wenn wir alle unsere berufsbegleitenden Studiengänge auf den Samstag legen würden, bräuchten wir ein doppelt so grosses Gebäude. Der CAS umfasst in einem Semester 16 Präsenztage. Für zwei Tage davon ist eine sogenannte Study Tour geplant, die übrigen Tage sind gleichmässig auf Samstage und Wochentage verteilt.Welche Grundvoraussetzungen muss man erfüllen, damit man teilnehmen kann?

Wie jeder CAS verlangt auch Bitcoin-Economy einen akademischen Erstabschluss oder einen höheren Lehrabschluss, vor allem dann, wenn jemand den Lehrgang mit anderen Lehrgängen zu einem Masterstudium verbinden will. Wenn jemand aber nur diesen Kurs besuchen will, geht das fast formlos – eine höhere Fachprüfung genügt. Die Integration in ein Masterstudium ist keine Voraussetzung – das wird ja auch zur Geldfrage.Wie gross und regelmässig soll dieser CAS werden und wie viel kostet er?

Wir planen einen Studiengang pro Jahr mit bis zu 25 Teilnehmern. Falls die Nachfrage gross ist, wäre es auch möglich, dass dieser CAS in jedem Semester stattfindet. Wir haben bereits erste Anmeldungen. Der Studiengang kostet 9950 Franken. Die Absolventen erhalten einen Wissensvorsprung und verbessern ihren Marktwert. Weil es Nutzen stiftet für den Arbeitgeber, werden wohl diese wie bei anderen Weiterbildungen meist die Kosten übernehmen.Gibt es keine Bedenken, dass die traditionelle Finanzindustrie sich durch einen Studiengang für ein «Konkurrenzangebot» brüskiert und konkurriert fühlt?

Ich sehe diesen Punkt durchaus. Aber mit den ETF kommt der Bitcoin immer näher an die traditionelle Finanzwelt, die Grenzen verwässern sich. Wir haben keine grundsätzlichen Bedenken gehört. Auch konservative Banken kommen von ihren Kunden unter Druck, ein Angebot aufzulegen.Planen Sie weitere Krypto-Studiengänge?

Wir möchten den Zeitgeist einfangen und gehen davon aus, dass das Thema sich längerfristig etabliert. Wir bieten die Studiengänge einmal pro Jahr an. Interessant ist, dass der Bitcoin-Economy-Studiengang mit weiteren CAS zum MAS Digital Excellence for Financial Services kombiniert werden kann. Diesen bieten wir seit sechs Jahren an und er wird rege nachgefragt. Die rund 20 bis 25 Abgänger sind stark gesucht, etwa als Projektmanager Digitalisierung.Short cuts: News aus der digitalen Welt

Projekt für Tokenisierung in den USA treibt Chainlink-Coin

Das Blockchain-Projekt Chainlink, das weltweit grösste Wertpapierabwicklungssystem (Depository Trust and Clearing Corporation DTCC), die US-Banken JP Morgan und BNY Mellon, die amerikanischen Fondsanbieter Invesco und Franklin Templeton sowie die Depotbank State Street haben Mitte Mai ein Projekt zur Darstellung von Marktdaten auf der Blockchain abgeschlossen. Der Schwerpunkt des Pilotprojekts lag auf der Schaffung eines standardisierten Verfahrens zur Verbreitung von Fondsinformationen über verschiedene Blockchains hinweg. Nach Ansicht von Branchenbeobachtern wird dieser «Smart NAV» (Net Asset Value) die Tokenisierung von Wertschriften weiter voranbringen.

In den USA zeigt dieses Segment ein eindrückliches Wachstum. 2023 expandierte das Volumen von tokenisierten Staatspapieren in den USA von weniger als 100 Millionen auf fast 2 Milliarden Dollar. Die Nettoinventarwerte der Fonds werden in diesem Projekt mit Hilfe des Chainlink-Interoperabilitätprotokolls CCIP auf verschiedenen Blockchains zur Verfügung gestellt. Die Aussicht auf ein neues, rasch wachsendes Geschäftsfeld haben in den vergangenen Tagen den Wert des Link, des Coins der Chainlink-Blockchain, angetrieben. Der Link ist seit Mitte Mai von 13 auf über 18 Dollar geklettert. Mit einer Marktkapitalisierung von 10,7 Milliarden Dollar ist Chainlink in der Rangliste der «Kryptowährungen» die Nummer 13.

NYSE will mit Coindesk Bitcoin-Optionen lancieren

Es ist ein weiterer Schritt in der Verschmelzung des traditionellen Finanzwesens mit Kryptowährungen. Die New Yorker Börse (NYSE) geht eine Partnerschaft mit Coindesk ein, um Anlegern zu ermöglichen, den Bitcoin-Spotpreis zu verfolgen. Gemeinsam wollen die beiden Unternehmen Optionen auf Bitcoin anbieten. Als Emittent tritt die NYSE auf, die Preisermittlung erfolgt aufgrund des Bitcoin Price Index (XBX) von Coindesk, der als längster operierender Bitcoin-Spot-Index gilt. Darüber hinaus seien auch weitere Finanzprodukte geplant, heisst es in der gemeinsamen Pressemitteilung. Die Bewilligung der zuständigen Behörde für dieses Produkt steht noch aus. Gegen Ende 2023 wurde Coindesk von Bullish übernommen, einem Unternehmen unter der Leitung von Tom Farley, dem ehemaligen Präsidenten der NYSE.

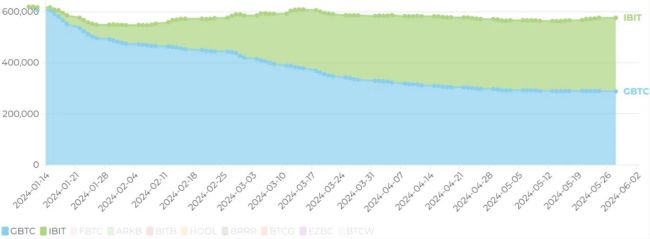

Blackrock wird zur Nummer eins

Ein ETF wächst, der andere schmilzt. Der Blackrock Bitcoin Spot ETF (IBIT) verwahrt mittlerweile über 288'500 Bitcoins mit einem Wert von rund 20 Milliarden Dollar. Damit ist der weltgrösste Vermögensverwalter auch zum grössten Bitcoin-ETF-Emittenten geworden. Bisher war GBTC von Grayscale der grösste ETF. Bis zur Zulassung von Bitcoin-Spot-ETF in den USA am 10. Januar 2024 war der GBTC ein geschlossener Trust und wies zu diesem Zeitpunkt einen Bestand von über 600'000 Bitcoins auf. Aus diesem Trust konnten keine Bitcoins abfliessen. Halter des Anlageprodukts konnten ihre Anteile nur an andere Interessenten verkaufen – ein Tausch in den zugrundeliegenden Basiswert war nicht möglich. Das führte teilweise zu hohen Abschlägen gegenüber dem Bitcoin.