Rund fünf Milliarden Franken müsste Julius Bär für die Privatbank EFG auf den Tisch legen. Auf diesen Preis kommt man, wenn man eine Prämie von rund 30 Prozent auf den aktuellen Aktienkurs annimmt. Laut einem Insider wäre das ein stolzer Preis für die Privatbank mit Kundenvermögen von 142 Milliarden Franken. Das entspricht über 30 Millionen Franken pro 1 Milliarde Kundenvermögen. «Das wäre ein sehr hoher Preis, der an frühere Zeiten erinnert», sagt ein Beobachter.

Das sehen offenbar nicht alle so. Die Analysten von Keefe, Bruyette & Woods etwa halten einen Kaufpreis von 5 Milliarden Franken für «finanziell sinnvoll», wie sie am Dienstag in einem Research-Bericht schrieben. Eine Übernahme würde es Bär erlauben, «zu wachsen, die Investitionsausgaben zu optimieren und möglicherweise die Suche nach einem permanenten CEO zu beenden».

Die Übernahme sei aber nicht ohne Risiken, schreiben sie weiter und nennen die Abwanderung von Vermögenswerten, die Integration, Compliance und regulatorische Risiken. Zudem weist Keefe, Bruyette & Woods auf «grosse kulturelle Unterschiede» hin, etwa im Bereich der Vergütungsstrukturen. Auch der Zeitpunkt sei angesichts der laufenden Prüfungen durch die Finma fraglich. Dennoch sind die Analysten überzeugt, dass eine Fusion «letztlich den Aktionären von Julius Bär zugute käme».

CEO-Suche hat oberste Priorität

Zu einer Fusion wird es aber nicht kommen. Das ist das Bild, das sich aus Gesprächen mit mehreren Quellen ergibt. Dass sich Bankspitzen über mögliche Übernahmen austauschen, sei nichts Besonderes und komme fast jedes Jahr vor, sagt eine Quelle. Es sei aber «schlicht der falsche Zeitpunkt» für eine Transaktion dieser Grössenordnung. Julius Bär konzentriere sich auf seine Hausaufgaben. Im Vordergrund stehe die Suche nach einem CEO. In diesem Jahr sei deshalb nicht mit einer grösseren Transaktion zu rechnen.

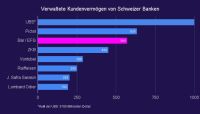

Die Nachrichtenagentur Bloomberg hatte am vergangenen Freitag berichtet, Julius Bär prüfe eine mögliche Übernahme der konkurrierenden Privatbank EFG International. Sie berief sich dabei auf mit der Angelegenheit vertraute Personen. Bär habe in den vergangenen Wochen Gespräche mit EFG über eine mögliche Fusion geführt, schrieb die Agentur. Bei einem Zusammenschluss würde eine Privatbank mit verwalteten Vermögen von 569 Milliarden Franken entstehen. Davon entfielen 427 Milliarden auf Bär und 142 Milliarden auf EFG.

Wie wir gestern am Dienstag schrieben, dürften vor allem die Grossaktionäre von EFG Interesse an einem Deal haben, also die griechische Reederfamilie Latis (die 45 Prozent an EFG hält), die brasilianische Banco BTG Pactual (20 Prozent) und Boris Collardi (3,6 Prozent). Beim aktuellen Aktienkurs und einer Übernahmeprämie könnten sie ihre Anteile vergolden.