«Todesstrafe», «Kapitalhammer», «extreme Überreaktion» – die Superlative, mit denen die verschärften Eigenkapitalregeln für die UBS im Vorfeld bedacht wurden, waren zahlreich. Doch die am Freitag vom Eidgenössischen Finanzdepartement (EFD) vorgelegten Eckwerte zeigen: Die neuen Anforderungen sind für die UBS spürbar, aber wohl verkraftbar. Der Aktienmarkt reagierte positiv und machte einen Sprung um vier Prozent auf 29 Franken.

Die folgenreichste Neuerung: Der vollständige Abzug des Buchwerts der Tochtergesellschaften vom harten Kernkapital (CET1) im Schweizer Stammhaus. Diese Massnahme erhöht die sogenannte Going-Concern-Anforderung (CET1 und AT1 zusammen) der UBS AG, also des Stammhauses, um bis zu 18 Milliarden Dollar, wie das EFD in einem heute veröffentlichten Bericht schreibt.

Konkret steigt der Eigenkapitalbedarf allerdings um 26 Milliarden Dollar – doch da weniger Fremdkapital (AT1) benötigt wird (minus 8 Milliarden Dollar), verringert sich der zusätzliche Eigenkapitalbedarf auf die genannten 18 Milliarden Dollar. Diese Berechnungen beziehen sich auf die Bilanz der UBS per Ende 2024.

Maximal bis 2036 Zeit

Die effektive Kapitallücke soll jedoch «wesentlich tiefer» liegen, schreibt der Bund weiter. Verringern lässt sich die Lücke durch verschiedene Massnahmen, etwa durch eine weitere Reduktion der risikogewichteten Aktiven oder Kapitalrückführungen von Tochtergesellschaften im Ausland.

Der dann noch nötige Kapitalaufbau könne im «Idealfall» ohne externe Kapitalaufnahme, ohne «übermässige» Einschränkungen beim organischen Wachstum und ohne «übermässige» Reduktion der Ausschüttungen erfolgen, schreibt das EFD weiter. Die Behörden wollen der Bank zudem viel Zeit für den Aufbau einräumen. Es ist von sechs bis acht Jahren nach Inkrafttreten die Rede – im Extremfall könnte das also heissen, dass die UBS erst im Jahr 2036 die Regeln vollständig umsetzen muss.640 Millionen Dollar

Doch der Aufbau wird kosten. Und da Eigenkapital teurer ist als Fremdkapital, bedeutet das auch höhere Kosten. Wie stark das die Erfolgsrechnung der Bank belasten könnte, lässt sich in zwei Gutachten nachlesen, die der Bund beim Basler Finanzprofessor Heinz Zimmermann und bei Alvarez & Marsal in Auftrag gegeben hat. Heinz Zimmermann kommt bei einem theoretischen Bedarf von 20 Milliarden Dollar auf jährliche Kosten von 640 Millionen Dollar. Bei Alvarez & Marsal sind es 0,8 bis 1,3 Milliarden Dollar bei einem angenommenen Eigenkapitalbedarf von 14,7 bis 23,3 Milliarden Dollar.

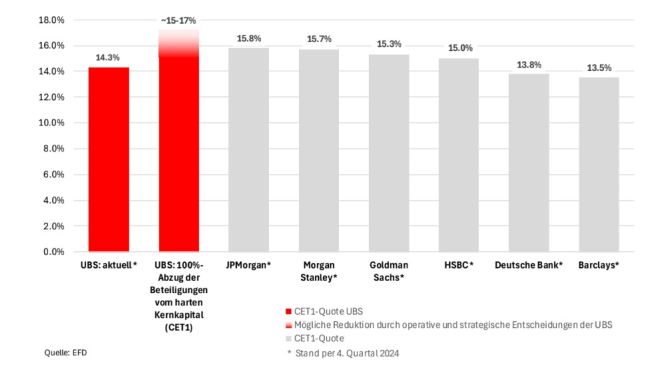

Auch zur internationalen Wettbewerbsfähigkeit äussert sich das EFD im Bericht. Nach Umsetzung aller Massnahmen dürfte die UBS auf Gruppenstufe eine höhere Quote aufweisen als heute. Der Bundesrat rechnet mit einer CET1-Quote von 15 bis 17 Prozent – je nachdem, welche Optimierungen die Bank vornimmt. Aktuell liegt die Quote bei 14,3 Prozent. Laut EFD dürfte die Quote der UBS nach Umsetzung der Massnahmen «etwas über jener der internationalen Peers» zu liegen kommen.

Einen interessanten Punkt macht das EFD zu den Kreditkosten im Inland. Ein zentrales Argument gegen die neuen Regeln ist ja die Sorge, dass die UBS die höheren Kosten auf ihren Kunden in der Schweiz abwälzen könnte und sich dadurch die Kreditkosten verschlechtern. Das EFD schreibt: «Ursächlich für die höheren Finanzierungskosten» sei das in den ausländischen Tochtergesellschaften gebuchte Geschäft. «Bei einer verursachergerechten Umlegung – wie im Bankgeschäft üblich – wären die höheren Finanzierungskosten prinzipiell durch das Geschäft der ausländischen Tochtergesellschaften zu erwirtschaften.»

Da sich hingegen an den Eigenmittelanforderungen für die Schweizer Geschäftsaktivitäten nichts ändere, so das EFD weiter, würden die Kreditkosten des Kreditgeschäfts in der Schweiz bei einer verursachergerechten Umlegung der höheren Finanzierungskosten nicht steigen. «Eine Quersubventionierung des Geschäfts ausländischer Tochtergesellschaften durch Einnahmen aus dem inländischen Kreditgeschäft widerspräche zudem der Annahme eines effizienten, kompetitiven Schweizer Kreditmarkts und dürfte zu Verschiebungen beim Marktanteil führen», schreibt das EFD.

Auch zur Entwicklung des Aktienkurses äussert sich das EFD: «Dividendenzahlungen und organisches Wachstum sollten bei angemessenen Übergangsfristen und bei Vorliegen erwirtschafteter Gewinne nach Einschätzung der Behörden weiterhin möglich sein.» Allenfalls könne die UBS «vorübergehend» weniger Aktienrückkäufe durchführen und einen «etwas tieferen» Return-on-Equity bei gleichzeitig tieferem Risiko ausweisen.

Auf andere zuletzt kursierende Drohszenarien wie der Verkauf die UBS an einen Konkurrenten oder die Sitzverlegung ins Ausland gingen die Behörden nicht ein. Die Finma begrüsst in einer ersten Stellungnahme die Eckwerte des Bundesrates. Sie sei überzeugt, dass damit eine «entscheidende Stärkung der Resilienz» des Finanzplatzes Schweiz erreicht werden kann.

UBS unterstütze grundsätzlich die heute vom Bundesrat vorgestellten regulatorischen Vorschläge, schreibt die Bank auf Englisch in einer Medienmitteilung. Sie kritisiert jedoch scharf die geplante «extreme Erhöhung» der Kapitalanforderungen. Die vorgeschlagenen Massnahmen würden weder verhältnismässig noch international abgestimmt sein.

Konkret müsste UBS unter anderem Beteiligungen an ausländischen Tochtergesellschaften, latente Steueransprüche auf temporäre Differenzen sowie aktivierte Software vollständig vom Kernkapital (CET1) abziehen. Zudem sollen die Bewertungsabschläge ausgeweitet werden.

Die Bank rechnet vor: Auf Basis der Zahlen des ersten Quartals 2025 würde das Stammhaus UBS AG dadurch schätzungsweise zusätzlich rund 24 Milliarden Dollar an CET1-Kapital vorhalten müssen. Die UBS beziffert allein den Abzug auf den Beteiligungen mit 23 Milliarden Dollar. Durch Übernahme der Credit Suisse rechnet die Bank zudem mit zusätzlichen Kapitalanforderungen von 18 Milliarden Dollar. Insgesamt würde sich der zusätzliche Kapitalbedarf somit auf rund 42 Milliarden belaufen, so die Bank.