209-Milliarden-Paket

In der heute beginnenden Sondersession diskutiert das Parlament über die Milliardenhilfe für CS/UBS. Im Raum stehen auch neue Regulierungen wie eine 20-Prozent-Eigenkapitalquote. Ex-Banker Barend Fruithof warnt vor massiven Folgen für den Werkplatz.

11. April 2023 • Beat Schmid

Der Fall Credit Suisse zeigt, dass die Bankenregulierung in der Schweiz versagt hat. Das “Too big to fail”-Gesetz war zwar in Kraft: Man hätte die Grossbank in den Konkurs schicken und den systemrelevanten Inlandteil retten können. Doch angesichts drohender Verwerfungen auf den Finanzmärkten verzichtete der Bundesrat auf das für den Notfall vorgesehene Regime – und verordnete die Fusion mit der UBS. Weil eine solche Lösung in Zukunft nicht mehr möglich sein wird, wollen Politiker die Regulierung verschärfen.

Einen der ersten Vorschläge brachte Mitte-Präsident Gerhard Pfister ein, als er vor zwei Wochen im “SonntagsBlick” eine ungewichtete Eigenkapitalquote von 20 Prozent vorschlug. Dies sei in der heutigen Zeit eine solide Basis, eine geringere Quote schaffe den Anreiz für höhere Risiken. Pfister wörtlich: “Damit wiederum rechtfertigen die Chefetagen die hohen Boni. Geht das Ganze schief, müssen die Steuerzahlenden einspringen. Deshalb, so bin ich überzeugt, ist der Kern des Problems die mangelnde Ausstattung mit Eigenkapital.”

30 Milliarden zusätzliches Eigenkapital bei Raiffeisen

20 Prozent Eigenkapital – was würde das konkret bedeuten? Raiffeisen, die zweitgrösste Bankengruppe der Schweiz, verfügt heute über ein hartes Eigenkapital von 20,5 Milliarden. Rechnet man zusätzliche Kapitalinstrumente dazu, benötigt die Bank effektiv 50 Milliarden Franken. Raiffeisen fehlen also genau 29,5 Milliarden. Eigenkapital kann eine Bank aufbauen, indem sie Gewinne einbehält oder Kapitalerhöhungen vornimmt. Beides ist teuer – die Kapitalkosten betragen rund 10 Prozent. Im Fall von Raiffeisen heisst das: Zusätzliche 30 Milliarden Eigenkapital würden jährlich mit 3 Milliarden Franken zu Buche schlagen. Um dieses Geld zu beschaffen, müsste die Bank ihre Margen erhöhen. Raiffeisen ist mit 200 Milliarden Hypothekarkrediten einer der grössten Eigenheimfinanzierer der Schweiz. Um aus diesem Portfolio 3 Milliarden zusätzlich zu ziehen, müsste die Bank jede einzelne Hypothek um 1,5 Prozentpunkte verteuern.“Too big to fail” hat versagt

Eine fünfjährige Hypothek kostet aktuell 3 Prozent Jahreszins. Kommt der Mitte-Präsident mit seiner Forderung durch, könnte der Zinssatz auf 4,5 Prozent steigen – die Hypothek wäre 50 Prozent teurer. Bei einer Hypothek von 1 Million Franken beträgt der Jahreszins dann nicht mehr 30’000, sondern 45’000 Franken. Bei einer Saron-Hypothek, die einen tieferen Zinssatz hat, würde der Pfister-Aufschlag deutlich grösser ausfallen. Die Marge der Bank beträgt dann je nach Bonität des Schuldners nicht mehr 0,7 bis 1,1 Prozentpunkte, sondern mehr als das Doppelte.Raiffeisen befürchtet “starke Restriktionen bei der Kreditvergabe”

Raiffeisen bestätigt diese Berechnungen prinzipiell. Die Bank schreibt in ihrer Stellungnahme: “Eine höhere Leverage Ratio könnte entweder durch Kapitalaufbau, eine Bilanzreduktion oder eine Kombination von beidem erreicht werden.” Für den Fall, dass dieser Wert allein durch Kapitalaufbau erreicht werden soll, müsste die Raiffeisen-Gruppe nach eigenen Angaben “ihre Eigenmittel um über 30 Milliarden Franken erhöhen”. Wie stark würde diese Massnahme die Kredite der Kunden verteuern? Dazu äussert sich die Bank vorsichtig: Diese Frage lasse sich nicht “pauschal” beantworten. “Generell kann aber gesagt werden, dass (...) die mit einer massiv höheren Kapitalhaltung verbundenen Kosten zumindest zu einem gewissen Grad auf Kundinnen und Kunden überwälzt werden müssten.” Raiffeisen ist überzeugt: “Eine Verminderung der Bilanz hätte starke Restriktionen bei der Kreditvergabe zur Folge – mit entsprechenden volkswirtschaftlichen Folgen.” Man würde bestimmte Kredite prohibitiv verteuern, nicht mehr herausgeben oder gar kündigen.“Die Forderung von Gerhard Pfister greift zu kurz”

Barend Fruithof, Chef der Industriegruppe Aebi-Schmidt und Vorstandsmitglied des Industrieverbands Swissmem, warnt vor einer solchen Entwicklung: “Die Forderung von Gerhard Pfister greift zu kurz und könnte grosse volkswirtschaftliche Schäden anrichten.” Fruithof, der früher das Firmenkundengeschäft der CS leitete, sagt weiter: “Eine Leverage Ratio in dieser Höhe hätte massive Folgen für den Werkplatz. Die Kreditkosten würden deutlich steigen. Und vielen KMU, die nicht auf ausländische Banken ausweichen könnten, würde der Kredithahn zugedreht.” Gerhard Pfister will sich nicht zu den möglichen Folgen seines 20-Prozent-Vorschlags äussern. “Wir sollten diese Frage vorurteilslos diskutieren können, ohne vorgängig schon wieder nur das zur Kenntnis zu nehmen, was nach Ansicht der Banken und deren Lobbyisten dagegen spricht. Nach der Rettung der UBS haben wir genau das gemacht, was die Banken wollten.”Macht ein Bonusverbot mehr Sinn?

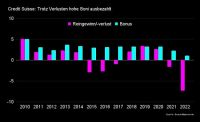

Von linker Seite steht ein Bonusverbot für systemrelevante Banken im Raum. Während ein absolutes Verbot wohl kaum eine Chance hätte, wäre eine Verschärfung der Vergütungsvorschriften der Finma realistisch. Eine einfache, aber wirkungsvolle Regel könnte sein: Kein Bonus, wenn eine Bank einen Verlust einfährt.Diese fünf Regeln würden reichen - wie ein künftiges Bonusverbot aussehen könnte

Die CS zahlte auch in Verlustjahren hohe Boni aus – das war möglicherweise ein Fehler. Ein neues Bonusregime muss einfach und klar sein, um eine Wirkung zu entfalten.

31. März 2023