Credit Suisse

Ausfallversicherungen der Credit Suisse von nachrangigen Bonds schossen in den letzten Tagen in die Höhe. Dahinter stecken Spekulanten, die das schnelle Geld suchen.

11. Mai 2023 • Beat Schmid

Hedge-Fonds wie FourSixThree Capital und Diameter Capital Partners haben sich gemäss Bloomberg mit Swaps eingedeckt, die nachrangige Anleihen der Credit Suisse versichern. Sie spekulieren darauf, dass der umstrittene Abschreiber von AT1-Papieren der Credit Suisse auch bei anderen Kreditpapieren zur Anwendung kommen könnte. Offenbar ist eine amerikanische Anwaltskanzlei bereits daran, nach Gründen für ein Trigger-Ereignis zu suchen.

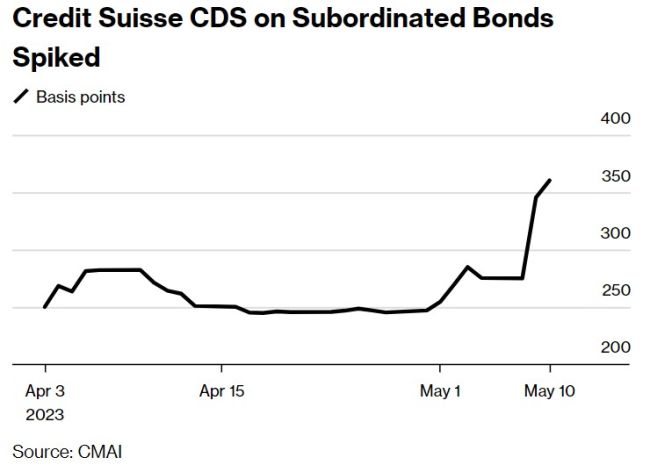

Die sogenannten Credit Default Swaps (CDS) jedenfalls machten diese Woche einen grossen Sprung nach oben. In den letzten Wochen gab es kaum Bewegung in dem Markt. Nach der angekündigten Übernahme der Credit Suisse durch die UBS gingen die CDS-Kurse deutlich zurück. Gemäss CMAI-Daten stiegen die Swaps in dieser Woche um 85 Basispunkten auf 360 Basispunkte.

In der Regel klopfen Investoren, die der Meinung sind, dass ein Trigger-Event vorliegt, bei der entsprechenden Aufsichtsstelle an. In den USA ist dies das Credit Derivatives Determinations Committee. Sie entscheidet, ob eine Verletzung der Bestimmungen vorliegt, die eine Versicherungszahlung auslösen würde. Wie Bloomberg schreibt, lagen bis Mittwochabend keine entsprechenden Eingaben vor.

Händler bei J.P. Morgan hätten Gespräche mit Kunden über die Möglichkeit eines Triggers geführt, was den Handel mit den Swaps in dieser Woche beflügelt haben könnte, schreibt Bloomberg weiter.

Die Hedge-Fonds dürften mit dem Kurssprung bereits eines ihrer Ziele erreicht haben. Die zuvor günstig eingekauften Ausfallversicherungen haben sich in wenigen Tagen um 40 Prozent verteuert.

Ob der AT1-Abschreiber auch auf andere Papiere der CS übergreifen könnte, ist zunächst mal eine wilde These. Der Bloomberg-Bericht jedenfalls liefert keine stichhaltigen Anhaltspunkte, warum dies der Fall sein sollte.

Derzeit läuft die Diskussion in eine andere Richtung. Viele Investoren von AT1-Anleihen glauben, dass der Abschreiber unrechtmässig war und haben entsprechende rechtliche Schritte gegen die Finma eingeleitet. Ein Heer von Anwaltskanzleien im In- und Ausland ist daran, die Forderungen zu bündeln.

Die CS zapfte 168 Milliarden Notliquidität von der Nationalbank an

Dank AT1-Abschreiber weist die Grossbank einen ausserordentlichen Gewinn von 12 Milliarden aus. Die Abflüsse im ersten Quartal sind kleiner als im vierten Quartal – Axel Lehmann und Ulrich Körner schweigen zum Ergebnis.

24. April 2023

AT1-Abschreiber: Was Kläger im Kleingedruckten übersehen haben

Beim Bundesverwaltungsgericht häufen sich Klagen von Anlegern, die Geld durch den 16-Milliarden-Abschreiber verloren haben. Ihre Chancen dürften klein sein – in Unterlagen wird mit deutlichen Worten vor einem Totalverlust gewarnt.

21. April 2023

AT1-Cocos: Die Finma erklärt den umstrittenen 16-Milliarden-Abschreiber

Die Finanzmarktaufsicht ist international unter Druck geraten, weil sie im Rahmen der CS-Rettung Kapitalinstrumente auf null abschreiben liess. Jetzt erklärt die Behörde die aussergewöhnliche Massnahme.

23. März 2023