Grossumbau

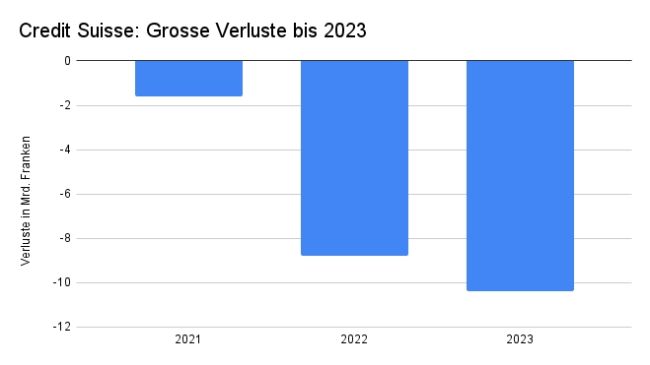

Die Ratingagentur Moody's prognostiziert, dass die Credit Suisse zwischen 2021 und 2023 kumulierte Verluste in Höhe von 10,7 Milliarden Franken einfahren wird.

14. November 2022 • Beat Schmid

Aktionärinnen und Aktionäre der Credit Suisse müssen sich auf eine sehr lange Durststrecke einstellen. Laut der Ratingagentur Moody’s wird die Grossbank in den Jahren 2022 und 2023 nochmals hohe Verluste einfahren. Diese entstehen durch Restrukturierungs- und Sanierungskosten sowie durch schrumpfende Erträge.

Die CS dürfte erst im Jahr 2025 zu einer “bescheidenen Rentabilität” zurückkehren, prognostiziert die Rating-Agentur. Allerdings wird die Rendite deutlich unter dem Niveau der früheren Jahre liegen. Allein in diesem und im nächsten Jahr wird die Bank gemäss Moody’s-Prognose einen Verlust von 8,8 Milliarden Franken schreiben. Die Bank werde erst 2024 den Break-even erreichen.

Die Credit Suisse gab Ende Oktober ihren Restrukturierungsplan bekannt. Dieser umfasst eine Kapitalerhöhung von 4 Milliarden Franken, eine Verkleinerung der Investmentbank und den Abbau von tausenden Stellen.

Konzernchef Ueli Körner sagte damals, dass die Bank nach der radikalen Umstrukturierung ab 2024 wieder profitabel sein werde. Sein Ziel sei es, die Bank mit einer starken Kapitalbasis in diesen Prozess hinein- und wieder herauszuführen.

Grossumbau bleibt weitgehend eine Blackbox

Die erwarteten Verluste von insgesamt 10,7 Milliarden Franken drücken auf die Kapitalpolster der Bank. Sie sind möglicherweise auch eine Erklärung dafür, weshalb die Bank letzte Woche den Kapitalmarkt angezapft hat. Die CS begab zwei Anleihen in Dollar und Euro über 2 beziehungsweise 3 Milliarden. Wie Tippinpoint berichtete, musste die CS dafür rekordhohe Zinsen von 9 und 7,75 Prozent zahlen. Zusammen mit der bereits angekündigten Kapitalerhöhung von 4 Milliarden Franken kommt die CS also auf neue Mittel im Umfang von etwa 9 Milliarden Franken. Dass sich die Grossbank mit dermassen viel Geld eingedeckt, könnte ein Zeichen sein, dass die angekündigten Verkäufe von Firmenteilen und anderen Assets möglicherweise nicht so viel einbringen werden wie erhofft. Oder aber die Abwicklung der Investmentbank kommt teurer zu stehen, als man sich das vielleicht bewusst ist. Überhaupt ist noch sehr wenig darüber bekannt, wie die Verkleinerung der Investmentbank genau ablaufen soll. Die Bank hat zwar angekündigt, die Bilanz der Einheit massiv herunterzufahren. Insgesamt solle die sogenannte Leverage Exposure um 40 Prozent gesenkt werden. Aktuell beträgt dieser Wert 323 Milliarden Franken. Nach der Reduktion um 40 Prozent verbleiben noch 194 Milliarden Dollar.Was genau steckt in der Bilanz der Investmentbank?

Somit müssen also 129 Milliarden Dollar abgebaut werden. Doch um was handelt es sich dabei genau? Für die Aussenwelt, aber auch für viele Mitarbeiter innerhalb der Bank ist völlig unklar, welche Asset verkauft werden sollen. Es ist die Rede von komplizierten Zinsderivaten und Swaps. Völlig unklar ist auch, wer wie viel für diese Vermögenswerte bezahlen wird. "Wie viel wird Goldman Sachs für ein Zinsderivat bezahlen, das die CS zu 100 Prozent in den Büchern hat? Vielleicht nur 10 oder 20 Prozent", sagt ein Bank-Insider. Man wisse das schlicht nicht. Auch Moody's warnte, dass die Restrukturierung mit grossen Unsicherheiten verbunden ist. Der lange Zeitraum für die Durchführung der Umstrukturierung könnte die Abwanderungsrisiken von Kunden und Mitarbeitern, die man behalten möchte, erhöhen.Credit Suisse rutscht mit neuen Anleihen auf Junk-Niveau ab

Die Grossbank zahlt für einen vorrangigen Bond einen Coupon von sehr hohen 9 Prozent. So viel musste die Bank wohl noch nie für eine Finanzspritze zahlen – die Investoren-Community ist begeistert.

10. November 2022

Credit Suisse: Arabische Investoren werden über 20 Prozent kontrollieren

Offenbar will auch der katarische Staatsfonds seinen Anteil an der Bank erhöhen. Der Einfluss arabischer Aktionäre wird so gross wie nie.

2. November 2022

Credit Suisse hat es eilig mit der Kapitalerhöhung

Die Grossbank hat über 20 Banken angefragt, um die neuen Aktien im Umfang von 4 Milliarden Franken im Markt zu platzieren. Die Bank gibt die Konditionen bekannt.

31. Oktober 2022